どうも、けーしぃです。

2025年8月現在で運用資産が4,500万円を超えたのを機に、急にFIREが見えてきたので慌てて(?)ブログを開設しました。

今回は振り返りと資産状況大公開スペシャルです。

なお、2024年以前は完全に記憶で話しているので資産推移は正確なものではありません。ご容赦ください。

2013年 貯金100万円で投資開始

就職後、実家暮らしだったこともあり、何冊か本を読んで貯金100万円を元手に個別株投資を始めました。

始めて購入した銘柄は地方銀行でした。ごく単純に「PBRが低いから割安!」と考えて買ってしまったんですね。銀行株の特徴をまったく調べないままでした。

買って1~2か月後だったと思いますが、ストップ高2日くらい連発して、1銘柄1単元で10数万円の確定益を得られました。このときから投資のない人生はなくなったといっても過言ではないと思います。

印象に残っている本

当時読んだ中で印象的だったのは次の本です。

| 20代で知っておきたいお金のこと [ 岡村聡 ] 価格:1,430円(税込、送料無料) (2025/8/11時点) 楽天で購入 |

| 目指せ10倍 低位株投資ライブセミナー【電子書籍】[ 鮎川健 著 ] 価格:1,408円 (2025/8/11時点) 楽天で購入 |

特に、低位株投資ライブセミナーはその後の簿記三級取得のモチベーションにもなったのでとても感慨深い本です。

他にも、ウォール街のランダムウォーカー、タートル流投資の魔術など、翻訳本で有名なものを中心にいろいろと買いあさっていました。

| ウォール街のランダム・ウォーカー<原著第13版> 株式投資の不滅の真理 [ バートン・マルキール ] 価格:2,970円(税込、送料無料) (2025/8/11時点) 楽天で購入 |

| タートル流投資の魔術 伝説のトレーダー集団 [ カーティス・M.フェイス ] 価格:1,870円(税込、送料無料) (2025/8/11時点) 楽天で購入 |

このころの投資方針

- 割安株(主観)を買う!

- 割安はPER、PBRを見て、〇倍以下等でスクリーニング後適当に買う!

2016年12月 個別株1,000万円突破

個別株の売買と貯金により、20代後半で1,000万円突破。

ガチガチに財務分析できるほどの知識はありませんでしたので、ただ相場が良かったと思います。このころのトレードは全然記憶にない……。

このころの投資方針

- 割安株(主観)を買う!

- PER、PBRでスクリーニング!

- 財務三表を読みなんとなく理解した気になってから適当に買う!

2016~2021年 資産1,300~1,400万円前後。先物で損失繰り返し。

個別株ほぼ持たず。先物やオプションを研究し始める。

このころは個別株をほぼ手放しており、先物や先物オプションをよくいじっていました。

| 先物市場のテクニカル分析 [ ジョン・J.マーフィ ] 価格:5,019円(税込、送料無料) (2025/8/11時点) 楽天で購入 |

| カプランのオプション売買戦略新装版 (ウィザードブックシリーズ) [ デビッド・L.カプラン ] 価格:6,380円(税込、送料無料) (2025/8/11時点) 楽天で購入 |

先物は効率的市場仮説がほぼ成り立つと考えていましたので、本当に波やチャート読みで儲けられるなら、その方が圧倒的に楽ですからね。

しかし現実は非情なもので、先物・オプションは一瞬で数十万稼げるときもありましたが、結局毎年数十万~100万円近くの損失を出していました。プラスで終わった年はほぼなかったと思います。夏冬ボーナスと相殺みたいな感じです。

このときに学んだ教訓としては、チャート読みはオカルトか後付け理論、もしくは超人的なトレードセンスがないととても不可能だということです。やはり素人が手を出すものではありませんでした。

あぁでも1点だけ強烈に印象に残っている出来事があります。2016年11月のトランプ氏の大統領選勝利です。

このときは先物オプションでポジションを組んでいましたが、めちゃくちゃな相場の変動により、一時100万円を超える確定損を一瞬で形成しました。含み損ではなく損切。確定です。

なんやかんやあって追加のポジションも持たず、なんとか-20万円程度まで一気に圧縮できましたが、このときの不安、焦燥感は半端なかったですね。

旧NISA開設

2020年から旧NISAでインデックスファンドを積立開始しました。2014年の制度開始を考えるとやや後発組です。

毎月1.8万円をS&P500に、1.5万円を日経225に設定し、年間39.6万円を積立てていました。現在でも特に売却はしていません。

投下資本1,588,000円に対し、時価3,007,193円と2倍近くになっていました。5年程度で驚異的な成績です。

このころの投資方針

- 個別株なんてオワコン!

- 最も効率的と思われるN225先物で継続的に稼ぐ! → 継続的に大損

- 先物オプションもどんなものか試してみる! → お試しでもレバレッジが大きすぎて大損

2022年 個別株1,500〜1,700万円程。半導体買った。

半導体銘柄にぶっこみ

2022年12月に、まとめてディスコ、東京エレクトロン、信越化学という半導体銘柄ど真ん中を購入しました。

前年までの先物の失敗に懲りて、「やっぱ日本が誇るトップオブトップ企業の株を買いたい!」と思っていました。

なぜ半導体銘柄かというと、私は工学部で薄膜太陽電池の研究をしていたわけですが、そのときの先輩後輩たちの就職先に東京エレクトロンやディスコがあったんですね。

なので、まず絶対に一生安泰であろう企業かつ売上的な意味で儲けが大きそう(完全に感覚)なディスコ、東京エレクトロンを選定しました。

さらに、手元にまだいくらか資金があったので、半導体関係で世界有数の銘柄を探したところ、シリコンウエハー世界首位級の信越化学を選定しました。

以上の3社でほぼ現金を使い切り、もうしばらく放置で問題ないわガハハと思っていたところですが……。

いきなり大幅含み損を記録

12月に、いきなり3社とも月足陰線を記録しました。

12月の月足、分割前の株価ベースの含み損です。11月末~12月頭に購入しているのでガチでくらっています。

- ディスコ

- 始値41,349 → 終値37,749

- 含み損 360,000円

- 東京エレクトロン

- 始値47,298 → 終値38,877

- 含み損 842,100円

- 信越化学工業

- 始値17,850 → 終値16,225

- 含み損 162,500円

- 3社含み損合計 1,364,600円(概算)

このほかにもいくつか銘柄を買っていたため、管理アプリでたしか200万円超える程度の含み損を見た覚えがあります。

さすがに陰鬱としていましたね。配当が10万円単位で入ってきてはいたものの、売ってしまえばいいものか本当に悩みます。死ねば助かるのに状態。

しかし、東京エレクトロンを始め、世界首位級の企業が潰れてしまうことは絶対にありえないという確信のもと、含み損を抱えたまま2023年に突入しました。

このころの投資方針

- やっぱ個別株正義!

- 日本が誇る企業の株買って放置でOK! → 一時死にそうになる

- 世界首位の響き最強! → これは間違っていなかった

2023年 半導体相場によりなんかめっちゃ上がる

なんかいまだに分からんのですが、すごい波が来ました。代表的な値嵩株であったディスコや東京エレクトロンも、分割したりなんやかんやで買値の2倍超を記録、2023年の確定益は600万円となりました。

惜しむらくは完全に波に乗れなかったことです。しかし、相場は欲目を出したものから退場してしまいます。配当もいただき2倍超の成果を確定したことで良しとしましょう。

この時点で資産はだいたい2,400~2,500万円になっていました。

このころの投資方針

- めちゃくちゃな勢いで上がっていく……こわ……

- 適当なところで利確して割安株投資に戻ろ……

- でもどこで利確すればええんや……

2024年1月 個別株2,600万円突破。ペロブスカイトと植田ショック。

気づいたら突破していました。

2024年1月からは個別株の時価総額を毎日メモするようにしていたのですが、初日の1月24日時点ですでに約2,600万円です。個別株のみで積立分は含みません(記録していなかったので)。

さて、2024年もファインプレーが続きました。

半導体銘柄を手放したのち、次に買ったのが伊勢化学工業です。ヨウ素生産量トップクラスの企業ですね。

分かる方も多いかもしれませんが、2024年はペロブスカイト型太陽電池相場が来ました。

実はヨウ素がペロブスカイト型太陽電池の主原料とは知らず、財務的に割安かつ原料の生産量が世界首位級というだけで伊勢化学工業を買っていました。

なので、急騰しだしたときは「なぜ??」と本当に理由が分かりませんでした。調べていく中で主原料だということを知った感じです。

2024年は伊勢化学工業が大きく寄与し、合計で400万円の確定益となります。伊勢化学工業単体では、約282万円の確定益でした。

2023〜2024年の2年間で、合計1,000万円のキャピタルゲイン、さらに配当も計130万円ほどありました(いずれも税引前)。このときは本当に運がよかったと言うほかありません。

投資の考えがガラッと変わったツイート

2024年5月ごろに、Twitter(現X)にてヘムさんという個人投資家をフォローしました。きっかけはこれらのツイートです。

PBRとPER深掘りツイートは頭を殴られたような衝撃が走りました。ここまで分かりやすく、しかも無料でTwitterに流しているなんてとても信じられませんでした。

その後、清原達郎氏の本を買ったり、ジェレミー・シーゲル氏の株式投資を買ったり、ヘムさんの新刊を買ったりして、無事に小型割安株投資家に変貌することができました。この三冊は神。

| わが投資術 市場は誰に微笑むか [ 清原 達郎 ] 価格:1,980円(税込、送料無料) (2025/8/11時点) 楽天で購入 |

| 株式投資 第6版 長期投資で成功するための完全ガイド [ ジェレミー・シーゲル ] 価格:4,180円(税込、送料無料) (2025/8/11時点) 楽天で購入 |

| 「増配」株投資 年1、075万円もらう資産3.7億円の投資家が教える! [ ヘム ] 価格:1,980円(税込、送料無料) (2025/8/11時点) 楽天で購入 |

このころの投資方針

- やっぱり小型割安株投資に戻る

- きちんと財務三表読んで割安か客観的に判断する

- 10年間の利益推移を確認し事業の安定性、コロナ時の動き、配当方針、ネットキャッシュ比率、ホームページの社長あいさつまで目を通した上で買うか判断する

2025年8月 資産4,500万円突破

ここまで振り返っているといろいろな出来事があり、なんやかんや乗り越えたり回り道したりした結果、現時点で総資産4,500万円となっていました。以前の項では積立分の数字が足されていないので、一年でめっちゃ増えたように感じるかもしれません。

……実際なんかめっちゃ増えていました。個別株。

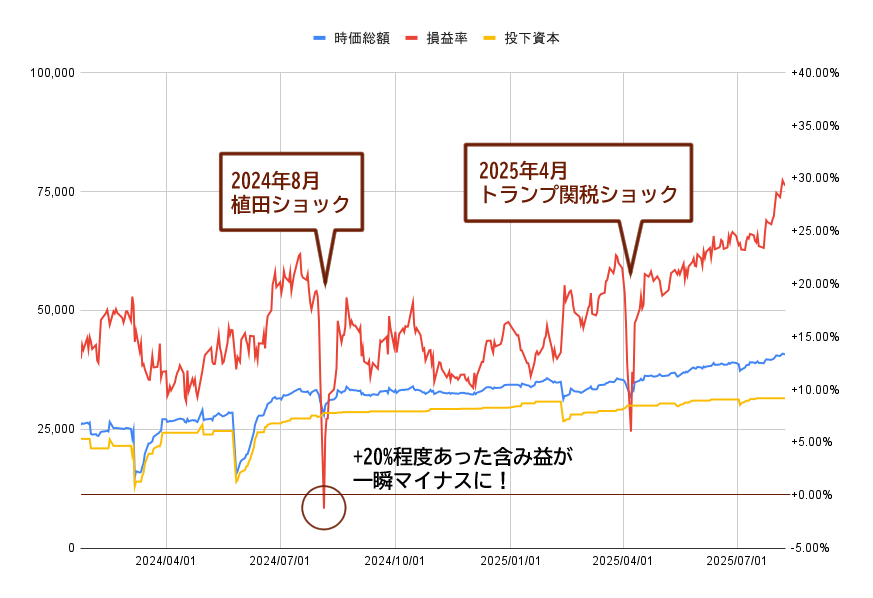

2024年1月から2025年8月までの個別株トレンドを掲載します。

青線及び黄色線は左軸、赤線は右軸です。損益率は個別株ポートフォリオの含み損益率を示します。植田ショックは急落しすぎておもしろくなってしまったイベントでした(地味に買い増ししています)。

2025年1月のスタート(2024年大納会後の時価)から現在までの資産を比べてみると次のとおりです。

| 2025年1月 | 2025年8月 | |

| 投下資本 | 29,525,800 | 31,520,121 |

| 時価総額 | 34,373,000 | 40,760,400 |

| 損益率 | +16.42% | +29.32% |

追加資本200万円程度に対し、時価総額は640万円ほど成長していました。ちょっと早すぎる気もします。

新NISA

新NISAつみたて枠も、設定後1年半ほどで+11%程度なのでぼちぼちいい成績ですね。

新NISAと旧NISAを足して約500万円なので、個別株と合わせて無事資産4,500万円突破です。

今後の方針

投下資本3,000万円超、税引後配当収入年100万円程度まで作れたので、いったん現金を貯めるフェーズに移行しようと思っています。

過去最低の現金カツカツ状態なので、配当も活用し300万円程度作るまで追加投資はお休みです。積立は継続ですけどね。

FIREの準備もコツコツ進めようと思っています。

謝辞

掲載した本はいずれも自分の考え方に大きく影響を及ぼしたものなので、読んでいただけると嬉しいです。

再現性ゼロの投資人生、みなさまはどう思うでしょうか。最後まで読んでいただきありがとうございました。

※本記事で記載の個別株投資はすべて現物株です。信用取引はしておりません。